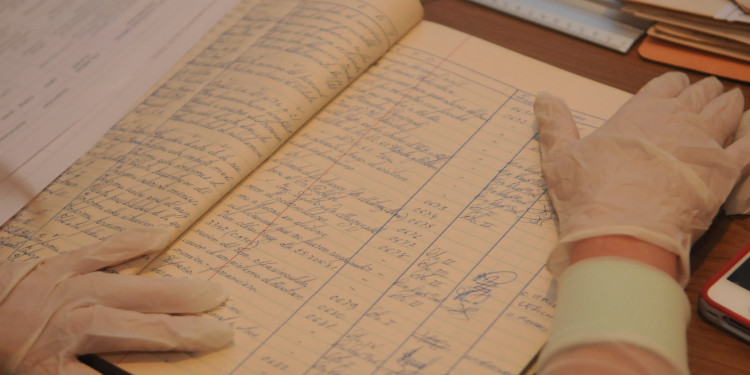

“Desclasificar documentos no significa que vos puedas acceder a ellos”

El Gobierno nacional anunció la desclasificación de documentos de la SIDE sobre “actividades ...

03 DE ABRIL DE 2025

La mayoría de los expertos en bienes raíces consideran que los tomadores de deuda deberán analizar la evolución de su salario respecto de la inflación para ver cómo será la cuota que deberán pagar. Insisten en que todo dependerá del traslado a precios de la devaluación.

Imagen ilustrativa tomada de pixabay.com

Unidiversidad / Fuente: Infobae

Publicado el 02 DE ENERO DE 2018

Las nuevas medidas económicas anunciadas el jueves 28, como la modificación de las metas de inflación, una futura reducción de la tasa de interés y una suba del dólar, tendrá repercusión en el mercado de créditos hipotecarios UVA. El mercado inmobiliario muestra hoy un aumento de esas operaciones anual del 100 %, si se compara el total de esos créditos al cierre del 2017 contra el 2016. El presidente del Banco Central, Federico Sturzenegger, manifestó: "Hace muchísimos años que el mercado hipotecario en la Argentina no despegaba y hemos hecho un cambio tan trascendental, con lo que en este momento está creciendo al 8 % real mensual y llegamos a fin de año con un crecimiento del 100 %".

La espectacular expansión se refleja en que de cada diez créditos hipotecarios que se otorgan en Argentina, 9 son bajo la modalidad UVA, publica Infobae. Además, según datos del Colegio de Escribanos de la Ciudad de Buenos Aires, una de cada cuatro escrituras se realizó con respaldo del crédito hipotecario en los primeros diez meses de 2017. El total de créditos obtenidos con garantía real llegó a los 11 800, registrando un crecimiento de más del 170 %. El cambio es drástico: en 2016 solo un 11 % de las operaciones se hacían mediante créditos.

Con respecto al aumento de las metas de inflación que anunció el Gobierno, la mayoría de los analistas coinciden que esto repercutirá en un aumento en el monto del capital que se indexa por el coeficiente UVA que publica el BCRA diariamente. Este valor de la unidad pasó de 17,25 a 21,15 pesos en el año y registró un aumento del 22,5 % un valor cercano a la inflación que estará entre el 23 y el 25 % anual este año frente a una meta fijada que iba del 12 al 17 % anual.

El titular del portal especializado Reporte Inmobiliario, José Rosados, manifestó: "El crédito otorgado por UVA se va a ajustar por ese coeficiente y lo negativo es que no haya bajado la inflación en lo que se pretendía. Ahora en caso que la inflación para 2018 fuera 15 % anunciado en lugar del 10 % de la vieja meta, se va a ajustar por encima del nuevo valor y el demandante de un crédito UVA tiene que analizar cómo va a evolucionar su salario, porque de perder con la inflación, tendrá que destinar una mayor proporción de su ingreso para pagar la cuota. En el caso de los créditos ya otorgados, el tomador tiene que estar más preocupado por la suba de la inflación que por la tasas de interés y el valor del dólar porque este tipo de crédito se actualiza por la inflación".

Un informe del Instituto de Estudios sobre la Realidad Argentina y Latinoamericana (IERAL) de la Fundación Mediterránea destaca que hay un crecimiento de anual del 44 % de los préstamos al sector privado en pesos. "La dinámica viene impulsada por los créditos en pesos con garantía real (hipotecarios y prendarios) que crecen 83 % y los vinculados al consumo (personales y con tarjeta) 40,9 % y se observa una leve desaceleración en diciembre, producto del endurecimiento en la política monetaria, que ya está impactando en las tasas de interés activas".

En tanto un reciente trabajo de los economistas de la consultora Eco Go con respecto al impacto de las nuevas medidas explica: "En el corto plazo, para el tomador de un crédito hipotecario UVA, un futura suba del dólar complica la dinámica hacia adelante dado que los precios de las propiedades siguen denominados en dólares, en un contexto donde no vemos espacio para bajar la tasa real de estos préstamos: para un préstamo en UVA de un millón de pesos, la suba del dólar desde $ 17,30 a $ 19,20 significó 5700 dólares menos con los cuales dispone el tomador del crédito para la compra de la vivienda dolarizada. De todas formas, si el esquema es el de un refuerzo del compromiso anti inflacionario vía un proceso de desinflación más lento pero sostenido en el tiempo, esto sería una buena noticia para los tomadores de crédito hipotecario UVA. La 'película' hacia adelante dependerá del traslado a precios de la devaluación y de la señal de la tasa de interés del BCRA frente a la suba de tarifas y la apertura de las paritarias. En este sentido, vale la pena tener en cuenta que la suba del dólar y la baja de las tasas tienen un límite cuando las expectativas de inflación aumentan y se empieza a deteriorar el poder adquisitivo de los salarios".

Los especialistas del mercado inmobiliario consultados por Infobae dicen que es aconsejable que quien vaya a sacar un crédito hipotecario UVA tenga un adicional del 30 % para evitar sorpresas como, por ejemplo, un aumento en el valor del dólar como el del 8 % en diciembre. También explican que una mayor inflación extiende el plazo del crédito ya que la normativa vigente de los créditos UVA contempla que si sube un 10 % más que lo que se actualizan los salarios, el deudor hipotecario puede solicitar la extensión del plazo de su crédito en un 25 %.

A futuro

En referencia a los futuros tomadores de un crédito hipotecario UVA, los expertos consultados explicaron:

sociedad, créditos hipotecarios, uva, inflación, tasa de interés, devaluación,

El Gobierno nacional anunció la desclasificación de documentos de la SIDE sobre “actividades ...

03 DE ABRIL DE 2025

Dictado por Paloma Rayén Barrera, el curso tiene una duración de 2 meses con un encuentro semanal d ...

03 DE ABRIL DE 2025

Hablamos con Vanina Capelli, psicóloga, coordinadora de Salud Mental de la Dirección de Salud ...

03 DE ABRIL DE 2025