Se terminó el cepo: ¿qué pasará con los precios?

La gran pregunta que trajo el nuevo esquema cambiario es qué va a pasar con la inflación. La palabr ...

14 DE ABRIL DE 2025

Fondos de inversión importantes elogiaron la propuesta diseñada por Martín Guzmán. El Departamento del Tesoro y el FMI consideran factible la posibilidad de un acuerdo mayoritario con los acreedores privados.

Alberto Fernández y Martín Guzmán en la Quinta de presidencial de Olivos. Foto: Infobae

Unidiversidad / Fuente: Infobae

Publicado el 06 DE JULIO DE 2020

La oferta de Alberto Fernández y Martín Guzmán a los bonistas de Nueva York fue avalada por el Fondo Monetario Internacional (FMI) y el Departamento del Tesoro, y sorprendió a los portfolios managers de los fondos de inversión que leyeron en un comunicado oficial, escrito en inglés, que sus principales exigencias financieras y legales habían sido satisfechas por el Presidente argentino y su ministro de Economía.

Mientras Guzmán diseñaba una nueva propuesta para acercar posiciones con los acreedores privados, Alberto Fernández utilizó su peso institucional para mantener conversaciones reservadas con Washington que permitieron sumar un fuerte aval político a una oferta oficial que satisface las principales demandas de los fondos de inversión.

El Presidente se comprometió en público y en privado a evitar un juicio por default en Manhattan. Apoyado sobre ese programa de gobierno, abrió una ronda de conversaciones de altísimo nivel para tejer una red de contención global ante la magnitud financiera que implica la propuesta argentina que hoy será registrada en la Comisión de Bolsa y Valores de los Estados Unidos (SEC).

Fue una estrategia basada en el concepto Quid pro Quo. Alberto Fernández y Guzmán “estiraban” su oferta para lograr la adhesión mayoritaria de los bonistas; el sistema financiero internacional –a continuación– deberá hacer su parte para apalancar con fondos frescos un relanzamiento de la economía nacional que se apoyará en el consumo, la inversión productiva y la baja impositiva. En este sentido, el compromiso de Washington consiste en facilitar la negociación con el FMI, empujar créditos blandos del Banco Mundial y el Banco Interamericano de Desarrollo (BID) y potenciar la ayuda multilateral en asociación silenciosa con la Unión Europea. Argentina puede funcionar como leading case a nivel global, y Alberto Fernández aprovechará este eventual escenario para obtener fondos frescos a tasas post pandemia COVID-19.

El aval implícito del FMI y el Departamento del Tesoro a la estrategia negociadora de Alberto Fernández y Guzmán significó que se estiren los límites financieros de la oferta que estará vigente hasta el 4 de agosto, aunque es muy probable que ese plazo se estire hasta el 31 de ese mes.

Desde esta perspectiva, Guzmán inició las conversaciones acotado por las recomendaciones de sostenibilidad de la deuda que habían acordado Alberto Fernández y Kristalina Georgieva, directora gerente del Fondo Monetario Internacional. En esa época, el ministro enfrentaba a los acreedores privados y les repetía como un mantra: “Toman el acuerdo como está, o lo dejan”. Ese acuerdo establecía un Valor Presente Neto (VPN) de 37 dólares, fijaba una quita formidable de capital e intereses, no reconocía los derechos legales de los bonos Exchanges 2005, pagaba cupones recién en 2023 y descartaba abonar los intereses devengados del capital en 2020. Con esa propuesta, Alberto Fernández y Guzmán fracasaron en lograr un acuerdo efectivo con los acreedores privados.

Pese a las críticas de los bonistas y de ciertos influyentes del Gobierno que visitan la quinta de Olivos, Alberto Fernández continuó respaldando a su ministro de Economía y en paralelo abrió una sucesión de "backchannels" para tener opiniones diferentes respecto de la estrategia de negociación. Así, el Presidente comprobó que BlackRock estaba durísimo con la propuesta argentina y que si no mejoraba su contenido financiero iba rumbo al iceberg.

El Presidente citó a su ministro y le pidió que mejorara la propuesta para los bonistas de Wall Street. Guzmán cumplió con la instrucción de Alberto Fernández y planteó una nueva oferta, que terminó de convencer a un número importante de acreedores privados.

Lo que ofrece la iniciativa

1. Se reconoce a los titulares de bonos Exchange 2005-2010 sus derechos adquiridos, que serán incluidos sin modificaciones en los nuevos títulos a canjearse.

2. El Valor Presente Neto (VPN) de los bonos será promedio de 53,3 dólares por cada lámina de 100 dólares. En el caso de los Exchange, alcanzará a 57 dólares de VPN.

3. La quita de capital será promedio del 3 % y de cero en los bonos Exchange.

4. Se reconocerán los intereses devengados del capital al 31 de agosto de 2020 para los titulares que adhieran entre las fechas tope de negociación.

5. Se pagarán los intereses del cupón en febrero y agosto de cada año. Esto implica un adelanto temporal, beneficioso para los bonistas, y arrancará en agosto de 2021.

6. Se establece el concepto de Minimun Participation: si no se llega a un determinado porcentaje de las CAC, no se firma el canje y todo se vuelve a negociar.

La oferta enmendada del Gobierno aún es enfrentada por BlackRock y sus aliados en los grupos Ad Hoc y Exchange. Sin embargo, esa propuesta fue recibida con muchísima expectativas por distintos fondos de inversión que pretendían las mejoras que introdujo Guzmán por indicación de Alberto Fernández.

Es difícil aún determinar si la iniciativa que se registrará hoy en la SEC logrará las mayorías previstas en las Cláusulas de Acción Colectiva (CAC) que se establecieron en los bonos emitidos por Néstor Kirchner y Mauricio Macri, pero sus condiciones económicas, financieras y legales no están muy lejos de las exigencias presentadas por los acreedores privados durante la negociación con el Palacio de Hacienda. Aun más: si se comparan las ofertas conjuntas de los grupos Ad Hoc –liderado por BlackRock– y Exchange –conducido por Monarch–, la diferencia con el Gobierno es de apenas dos dólares de Valor Presente Neto (VPN). Demasiado poco para iniciar un juicio por default en los tribunales de Manhattan.

Las condiciones de la oferta enmendada no solo sorprendieron a determinados fondos de inversión en New York y Londres. Luis Toto Caputo, extitular del Banco Central, y Pablo Quirno, exdirector del Banco Central, explicitaron en las redes sociales su apoyo político y técnico a la propuesta avalada por Alberto Fernández y diseñada por Guzmán.

Caputo y Quirno tienen muchísimo prestigio en Wall Street y su opinión pesará en los bonistas al momento de considerar qué hacer ante la nueva oferta del gobierno argentino. El tuit de Caputo y el retuit de Quirno sorprendieron en Olivos y en el Palacio de Hacienda. Alberto Fernández y Guzmán no los esperaban.

reestructuracion, deuda, externa, fondos, inversion, oferta,

La gran pregunta que trajo el nuevo esquema cambiario es qué va a pasar con la inflación. La palabr ...

14 DE ABRIL DE 2025

César Lerena es un experto en recursos naturales del Atlántico sur. Explicó cómo el Reino Unido ...

01 DE ABRIL DE 2025

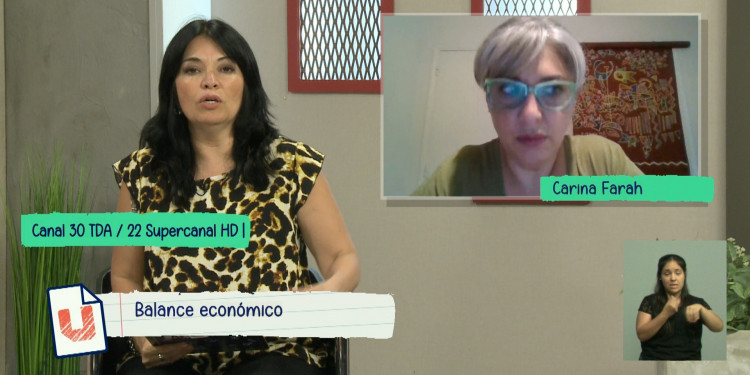

Junto a la economista Carina Farah, hacemos un recorrido por las medidas económicas tomadas por el ...

12 DE DICIEMBRE DE 2024